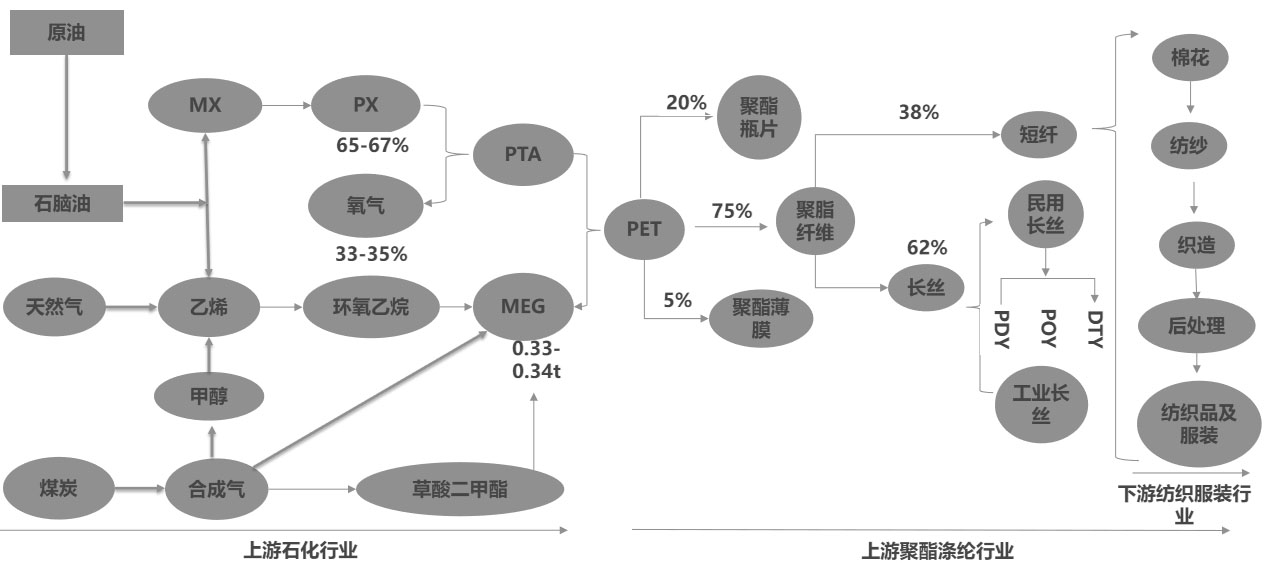

一、聚酯上下游产业链(PTA+EG)流程图

聚酯产业链特点:

1. 聚酯产业链的原料来源以原油为主,PTA全部只能原油法生产。

2. 乙二醇的来源较多,产能为1880万吨,煤制乙二醇产能627万吨,不能轻视乙二醇的煤炭法产量。

3. 乙二醇与甲醇经常联动性比较强,二者在煤制乙二醇有上下游关系。

4. PTA的价格波动对于乙二醇经常有比较大的影响,PTA上涨可能引发乙二醇的价格波动,二者下游均为聚酯。

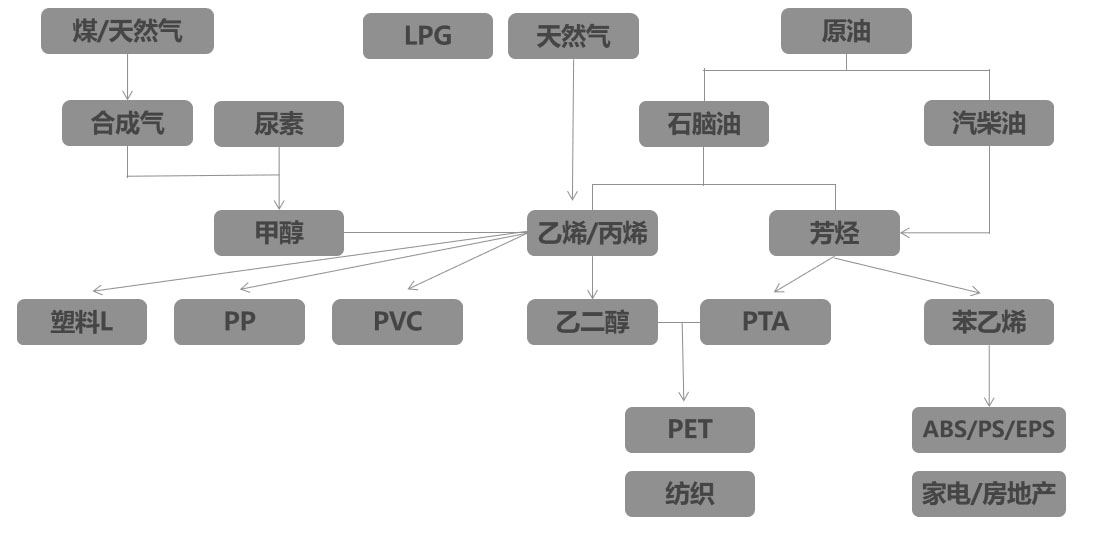

二、甲醇上下游产业链流程图

甲醇产业链特点:

1. 中国甲醇生产以煤炭+天然气为主,国外的甲醇以天然气为主,尤其是中东伊朗及美国等地,天然气有成本优势。

2. 国内部分生产PP+PE的装置以直接外采甲醇生产,类似的装置称之为MTO装置,通常是3吨甲醇生产一吨PP,所以MTO装置套利是市场比较流行的交易策略。

3. 煤炭装置大部分分布在西北,煤炭成本上升,今年甲醇的重心上移,甲醇是传统上淡季与旺季分明,历年01合约价格高于09,二者也是有套利机会。

三、尿素上下游产业链流程图

尿素产业链特点:

1. 尿素的生产来源有三类:煤炭、天然气、焦炉气。尿素的生产原料来源与甲醇类似,国内有10%的装置是同时生产化肥与甲醇。

2. 尿素的下游需求分农业需求与工业需求,尿素的生产装置受到环保影响比较大,今年日产量持续在16万吨下方,库存维持低位,即使利润较高也无法扩大产量。

3. 尿素的工业需求仍然不能忽视,尤其是在车用尿素、板材等方面的应用也是比较多,工业需求经常也是成为驱动价格的关键力量。

4. 尿素出口有明显的季节性,主要还是根据印度的雨季来源。

四、纯碱上下游产业链流程图

纯碱产业链特点:

1. 纯碱的原料来源相对简单,主要还是原盐与动力来源,除了上图的两种工艺外还有天然碱生产来源,并且产能巨大。

2. 纯碱大部分产能用于生产玻璃,其它可以用于食品及氧化铝、无机盐等领域,纯碱的成本在玻璃的成本中占比并不高,甚至不如制造费用及燃料油的成本大,所以两者只是上下游关系,并无数据上高相关性。

3. 据参加纯碱工厂调研的分享说,纯碱工厂的工人不得胃病,胃是产生酸的器官,如果确有胃病且无法根治,是否可以考虑去应聘纯碱车间工厂,也是一种选择,还能熟悉了纯碱的基本面。

4. 纯碱生产是放热反应,所以在夏季高温经常要检修。

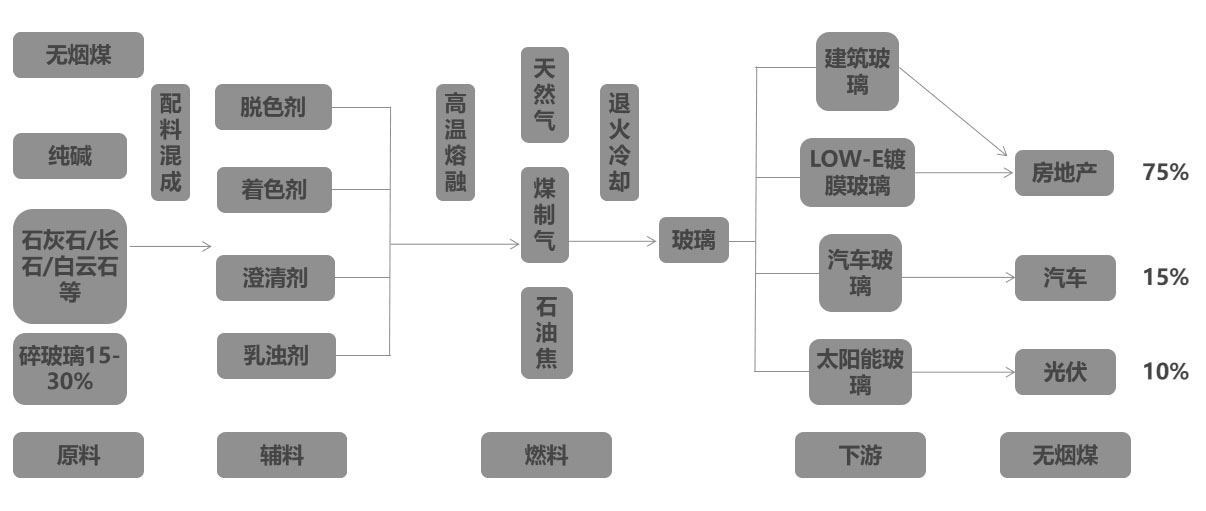

五、玻璃上下游产业链流程图

玻璃产业链特点:

1. 玻璃产业链装置停产及重启费用昂贵,一旦点火需要持续生产。

2. 玻璃的需求传统为建筑+汽车玻璃为主,今年光伏玻璃开始增加,光伏的需求比例可能比上图中会增加。

3. 玻璃的生产成本中纯碱仅占20%,纯碱并不是影响玻璃成本最核心的因素,制造费用及燃料是大头。

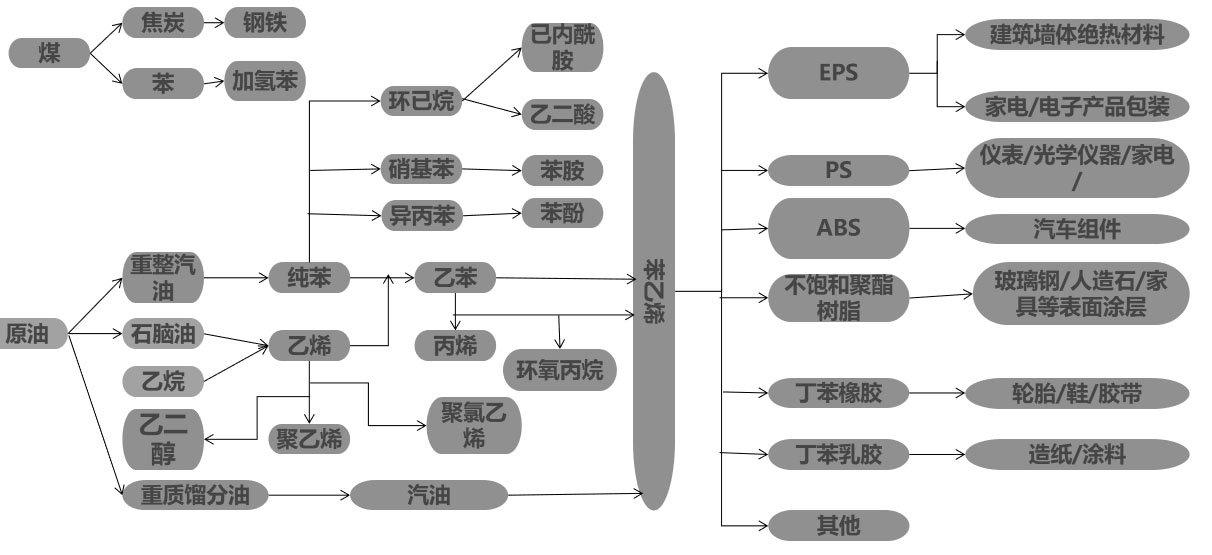

六、苯乙烯上下游产业链流程图

苯乙烯产业链特点:

1. 苯乙烯有两种生产工艺:石油与煤炭,但是煤炭法生产的苯乙烯并未纳入交割标准品,所以期货上交割品以石油法为主。

2. 苯乙烯的下游产品众多,可以生产包装,家电,甚至合成橡胶,苯乙烯是一种极不稳定的化工品,也可以制作气体炸弹。

3. 苯乙烯现货贸易大部分为纸货,如果低库存,可能会有纸货逼空引发期货价格的波动,上游纯苯也是大量通过纸货贸易。

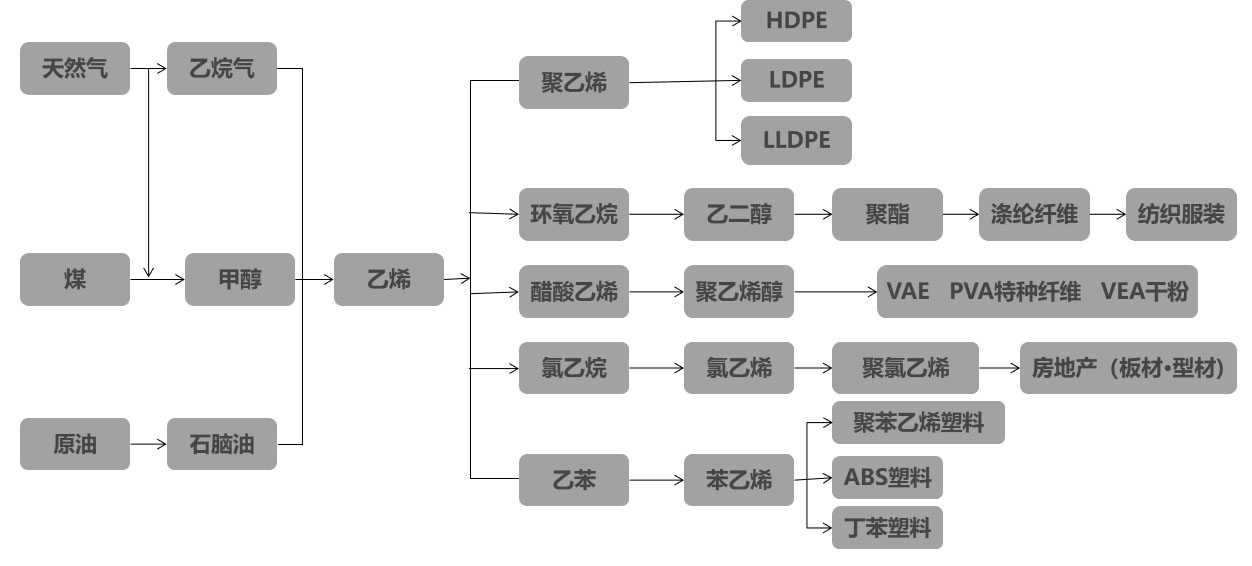

七、乙烯上下游产业链流程图

乙烯产业链特点:

1. 乙烯是所有化工品中应用最大的一个产品,现在乙烷已经在大量替代原油及煤炭成为重要的化工原料。

2. 乙烯可以生产EG、EB、PE、PVC等化工品,国外的装置大部分是以石油与天然气来获取乙烯,中国缺少乙烯,大炼化装置实际上是扩张乙烯产量,PVC产能扩张较少,PVC-塑料L的价差最近几年持续上升。

3. 乙烯产业链与去年已经有很大的不同,如果是基于历史数据做套利或对冲的可能需要重要建立数据库及研究方法。

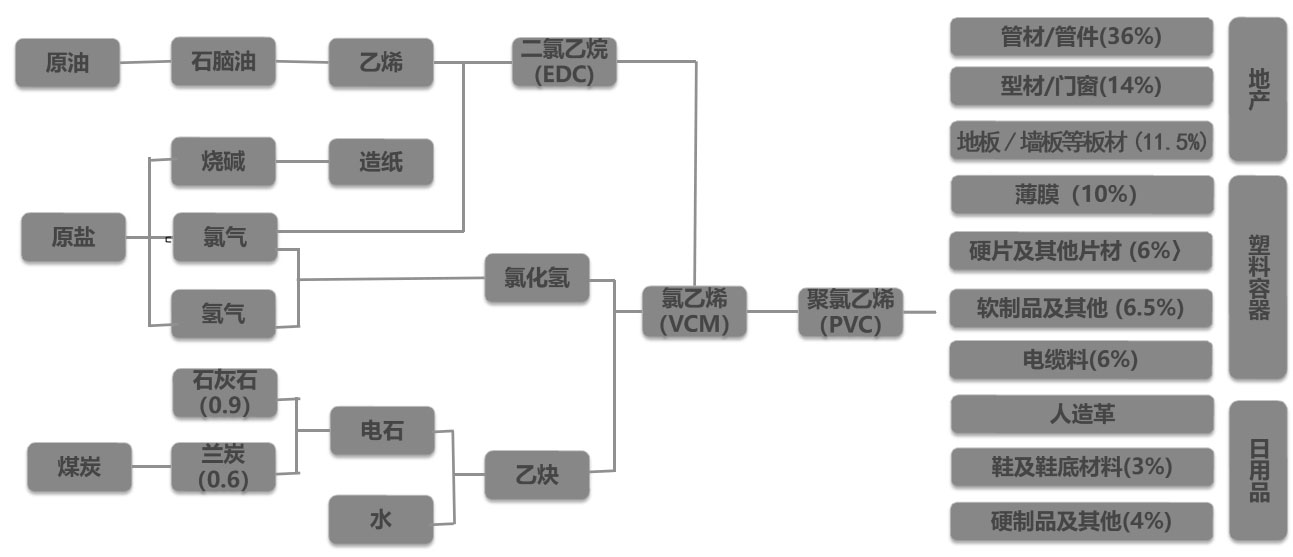

八、PVC上下游产业链流程图

PVC产业链特点:

1. PVC已经不再是那个曾经的少年,现在已经插上了碳中和的翅膀,由于大部分PVC位于西北,环保影响产量。

2. PVC的原料叫电石,听名字就知道很费电,所以电价一动,PVC的成本就会上升,电生产的原料。

3. PVC主要的下游是生产管道,最近开始大量生产地板出口美国及欧洲,看数据利润不错,下游开始变化。

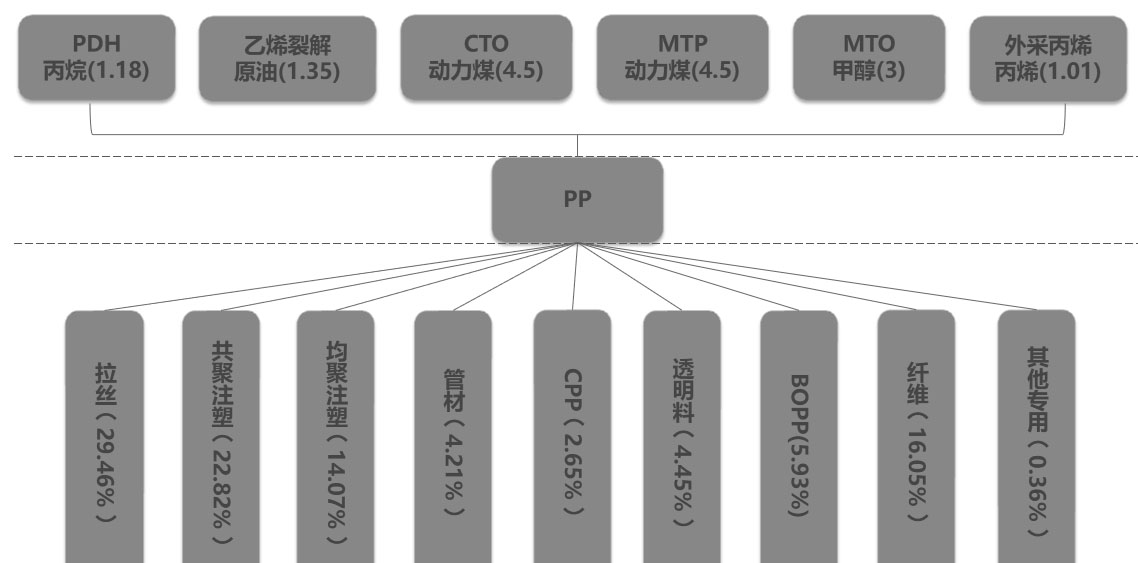

九、PP上下游产业链流程图

PP产业链特点:

1. PP与医疗关联度很大,通过疫情大家认识到口罩是可以用PP生产的,实际上医疗很多产品也是用PP生产的,叫医疗级PP。

2. 大商所上市的品种为拉丝级PP,听这名字就知道是拉成丝,编成袋子的规格,可能用来包装化肥,或者是搬家的编织带。

3. PP的生产来源很多,可能未来成本要逐步下滑,PVC与PP的价差可能会持续拉大。PP与塑料L有很多套利对冲机会,两者相关性较强。

400-700-8899

400-700-8899

在线留言

在线留言